住まいづくりのお金講座

- ●より多くの借入ができる

- 収入を合算することによって、借入の基準となる年収が増えるので、一人でローンを組むより単純に借入額の上限を引き上げられる。

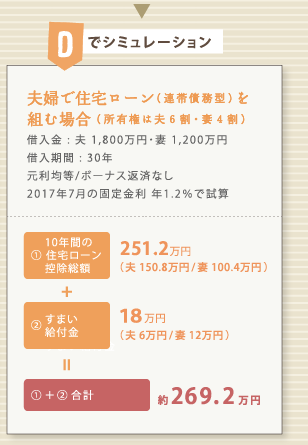

- ●「住宅ローン控除」や「すまい給付金」が増える可能性も

- 二人でローンを組むと、夫・妻のそれぞれが「住宅ローン控除」や「すまい給付金」を受けられるため、より多くのお金が戻ってくるケースも。

- ●出産などで、どちらかが退職した場合

- 夫婦の収入をもとに多額の住宅ローンを組んでいる場合、返済が負担に。また退職した側が減税を受けられなくなることも。

- ●夫婦関係を続けられなくなった場合

- 共有名義の資産は単独名義の場合に比べ、処分が複雑に。連帯保証や連帯債務で住宅ローンを組み、離婚後もローンの返済を続ける場合は金融機関との交渉が必要に。

一人より、二人の方が、住宅ローンの借入額も

多くなりますが、夫婦それぞれに借りるということは、

二人ともが働き続けなければいけないということ!

今後、出産や子育てで妻が働けなくなった場合のことなども

視野に入れて、検討してみましょう。

住宅ローンを借りる際の重要ワード

- □住宅ローン控除

- 住宅ローンを利用して家を購入した場合に、ローンの年末残高の一定割合に相当する金額が、所得税や住民税から控除される減税制度。金額や期間など控除内容は、居住した時期によって異なるので注意。

- □団体信用生命保険

- 住宅ローンを借りた人が返済中に死亡または高度障害状態などになった場合に、ローンの残額分が保険金として金融機関に支払われる、住宅ローン専用の生命保険のこと。借入先によって、保険への加入や保障内容が違うので注意。

- □諸費用

- 住宅ローンを借りるのにかかるさまざまな費用のこと。金銭消費貸借契約を締結する際にかかる「印紙税」や「ローン事務手数料」、「保証料・保証会社事務取扱手数料」、「団体信用生命保険料」などがあり、借りる金融機関やプランによって異なる。

どのタイプ・パターンを選ぶかは、

どれくらい住宅ローンを借入するかによっても変わってくるもの。

一度、借入金額をシミュレーションしてみることから

はじめてみましょう!

夫が単独で住宅ローンを組む と、

と、

連帯債務でローンを組む を比べた場合、

を比べた場合、

住宅ローン控除やすまい給付金などが夫婦ともに受けられるため、

税控除面では がおトクとなる結果に。

がおトクとなる結果に。

ただ、共働きが続けられるのかどうかなど、

完済までのライフスタイルの変化を見極めた上で、

減税や給付の恩恵がうまく受けられる借り方を考えましょう!

- ●住宅ローン控除がそれぞれ受けられる

- ●売却時の税金が安くなる

- 売却時に得た利益には税金がかかりますが、共有名義の場合、それぞれが特別控除を受けることができます。

- ●相続税が節税できる

- 夫が死亡した場合、単独の場合は全額が、共有名義の場合は夫の持ち分だけが課税対象になります。

- ●離婚時や売却時にもめることがある

- 共有名義人の同意がなければ売却できないため、二人の意見が揃わない場合、売却自体ができなくなることも。

- ●相続発生時に共有名義人が増える

- 共有名義人それぞれに相続対象者がいた場合、相続した時に名義人がどんどん増える場合があり、増改築や売却がしにくくなることがあります。

共有名義にする場合は、

夫婦それぞれが出した頭金+住宅ローン(借入額)の割合で

持ち分を考えるのが基本に。

メリットやデメリット、今後のライフスタイルなどをふまえ、

夫婦で名義についても話し合ってみましょう!

ファイナンシャルプランナーのリアルなアドバイスはいかがでしたか?

たくさんの実績を持つハウスメーカーでは、共働き世帯や子育て世帯のための住まいづくりについてもご相談を受付中!ABCハウジングのモデルホームを見学して、安心&お得な住まいづくりを始めましょう!

※シミュレーション結果は概算となりますので、実際の金額とは異なります。あくまでも参考としてご利用ください。

-

- 注文住宅と賃貸住宅、おトクなのはどっち?

- ・注文住宅と賃貸住宅の総住居費を比較してみよう!

- ・もしも…?なことが起こったらどうなる?どう違う?

- ・先輩に聞いてみました!注文住宅でよかったことは?

-

- 気になる土地の相場をみてみよう!

- ・土地価格まるわかりMAP<近畿><関東>

- ・土地価格を決定する3つのポイント

- ・土地価格を調べる方法

- ・土地に買い時はある?

-

- 「どこでどう借りる?」住宅ローンの基本を大公開!

- ・住宅ローンはどこで借りるのがいいの?

- ・金利にはどんなタイプがあるの?

- ・金利だけで比べてはいけないの?

- ・住宅ローン金利が1%上昇したら?

-

- 土地価格の基礎知識について知っておこう!vol.2

- ・土地は自分で探す?誰かに頼む?

- ・“よい土地”って、どんな風にチェックするの?

- ・土地購入に必要な諸費用って?

-

- 土地価格の基礎知識について知っておこう!

- ・土地価格には4つの種類があるって知ってる?

- ・土地の相場と取引価格を調べてみよう!

- ・近畿圏・首都圏の最近の地価動向ってどうなの?

-

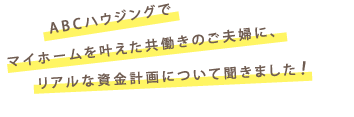

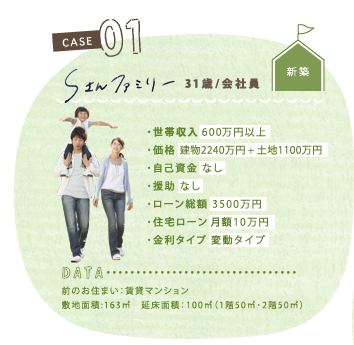

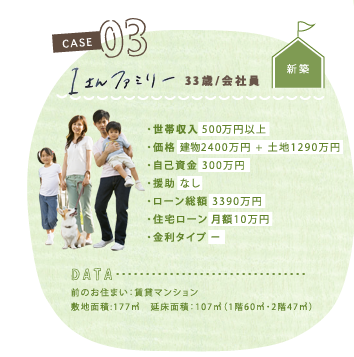

- 知っておきたい!「共働き世帯の資金計画」成功術

- ・夫婦でローンを組むメリット&デメリット

- ・共働き夫婦の資金計画ケーススタディ

- ・単独と夫婦でローン、どっちがおトク?

- ・共働き夫婦の場合、名義はどうなるの?

-

- 住まいづくりには欠かせない「頭金」のこと。

- ・頭金はどれくらい必要?

- ・頭金ゼロでも家は買える?

- ・頭金づくりの裏ワザあり?

-

- 家を建てれば節税になる??

- ・これまで以上に、相続税を課税される人が増えている?!

- ・土地や家の相続、二世帯住宅には、おトクな特例があるって本当?

- ・住宅資金を援助してもらおうと考えているなら、贈与税も大いに関係あり?

-

- 賢くおトクに住まいづくりができる支援策を活用しよう!

- ・GX志向型住宅の受付が終了!「子育てグリーン住宅支援事業」

- ・子育て・若者夫婦世帯優遇!「住宅ローン減税」

- ・2026年まで延長!「住宅資金贈与の非課税」

-

- そろそろ低かった金利が動き始める?!

- ・マイナス金利導入により、住宅ローンは史上最低水準をキープ中

- ・どっちがいいの?固定金利VS変動金利

- ・性能の高い住宅にすると、さらにおトクに借りられる?