住まいづくりのお金講座

低金利や住宅ローン減税の恩恵が受けられるいまこそ、

住宅ローンを賢く利用して、理想のわが家を手に入れるチャンス!

…とはいえ、住宅ローン初心者には

どれをどう選んでいいのかがむずかしいところ。

そこで、今回はファイナンシャルプランナーのアドバイスをもとに、

住宅ローンの選び方について学んでみましょう!

住宅ローンの借入先は大きく分けて、国や自治体などが提供する「公的ローン」 と、民間の銀行や保険会社などが提供する「民間ローン」 の2つがあります。さらに、民間の金融機関が住宅金融支援機構と提携した公民中間の「フラット35」もあり、それぞれに特徴が。希望や就業形態などの条件に合った借入先を見つけるのがポイントです。

- ローン審査が緩め

- 利用条件が多い

- 上限額が低め

- 職場で「財形貯蓄」を1年以上継続

- 財形貯蓄の残高は50万円以上必要

- 金利は返済の開始から終了までの全期間、

5年ごとに適用金利を見直す5年固定金利制

- 都道府県、特別区・市町村などが

住民支援・勤労者支援の一環として実施 - 民間の金融機関と提携して利子分を補填する場合も

- 全期間固定で安心

- ローン審査が緩め

- 利用条件が多い

- 住宅金融支援機構と民間金融機関が提携して

扱っている - 最長35年間金利が全期間固定型

- 公的融資と民間融資の中間的存在

-

多彩な商品や

金利タイプから選べる - ローン審査が厳しめ

- 団体信用生命保険

への加入が必須

- メガバンクや地方銀行といった金融機関、信用金庫、

住宅ローン専門会社、保険会社、ネット銀行など

民間企業が融資

- 不動産会社やハウスメーカーが金融機関と

提携して融資 - 住宅を購入する際、不動産会社から

勧められることが多い

- 企業が福利厚生の一環として社員に提供

- 退職の際に一括返済するなどの決まりが

あることが多い

「公的ローン」は審査が比較的緩いケースが多いですが、借り入れの上限額が低めで、住宅に対する条件などが厳しい傾向に。ニーズや上限額が細かく設定でき、借入先の選択肢が多い「民間ローン」や、金利が全期間固定で安心できる「フラット35」を利用する人が多いようです。

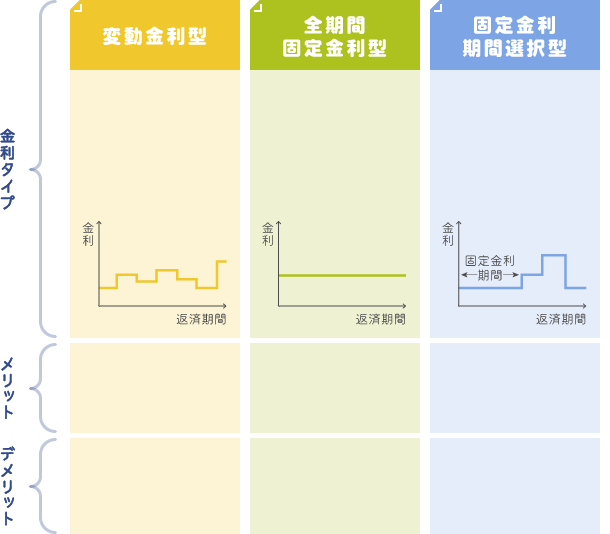

住宅ローンを選ぶ際に一番重要なのが「金利」。金利には3つの種類があり、それぞれにメリットやデメリットが。まずは、どんなものがあるのか見ていきましょう。

-

- キャンペーンや利用条件が当てはまれば実質的に最も金利が低い

- 年2回の金利見直しと5年ごとの返済額見直しがある

- 金利が上がると返済額も増加する

-

- 返済当初から完済まで借入金利が変わらない

- 金利が高め

- 期間が長い場合は返済総額が高額になりがち

-

- 開始当初の一定期間、固定金利を選択

- 期間終了時の金利相場の影響を受けやすく、返済額が増える可能性がある

-

返済中に金利水準が下がると、返済額も減少。一般的に金利は低め。

-

借入時に最終日までの返済額を確定できるため、安定的な返済が可能。

-

一定期間の金利が確定できる。当初の割引の大きなものも。

-

当初の借入時に返済額が確定しない。返済中金利が上昇すると返済額も増加する。

-

現時点での金利は、実質的に変動金利よりも高い。

-

固定金利特約期間終了後の返済額が確定できない。

「短期プライムレート」とは、金融機関が優良企業向けに1年以内の短期で貸し出す際に適用する最優遇貸出金利(プライムレート)のこと。 金利は半年ごと(一般的に4月と10月)に見直されますが、 そのときに、この 「短期プライムレート」が上がっていると金利が高く なり、 下がっていれば金利は低くなると予想できます。

「新発10年国債利回り」とは、財務省から定期的に発行される国債の最新もののこと。固定金利(長期金利)は、インフレやデフレなど 将来の物価変動や、将来の金融政策が及ぼす影響を予想(期待)して金利水準が決定 されます。 インフレ(物価が上昇し続け、経済状態が好況時に発生する)期待が高まると、金利も高まる 傾向に。

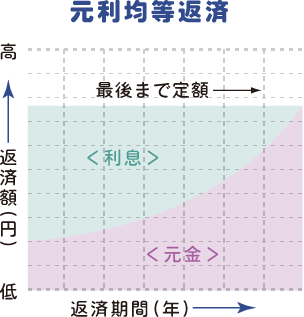

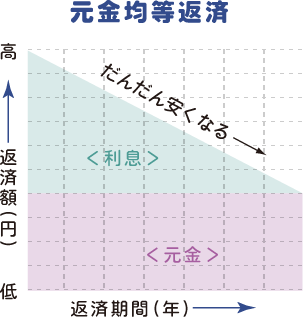

住宅ローンの返済方法には、「元利均等返済」と「元金均等返済」の2種類があります。低金利時には、総返済額にあまり差がつかないため、元利均等を選ぶことが多くなるといわれています。

元金と利息を合わせた毎回の返済額を、最後まで一定に設定する住宅ローンの返済方法。生活設計が立てやすい反面、総支払額が元金均等より多くなります。

元金部分の返済額を一定に設定する住宅ローンの返済方法。借入金額を返済回数で割って計算した元金とその利息を返済することで、総支払額を抑えることができる反面、初期の返済額が大きくなります。

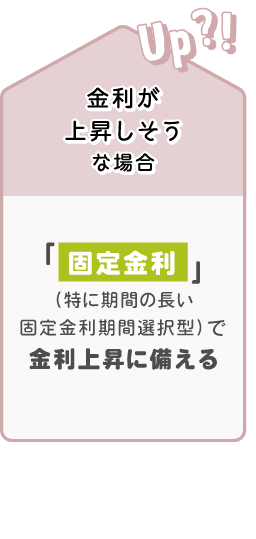

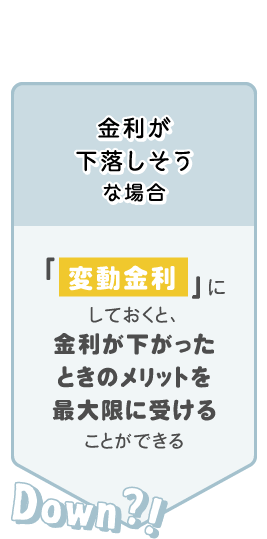

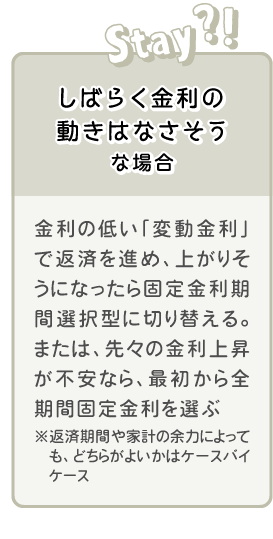

それぞれの特徴をしっかり把握して、自分に合った金利タイプを選びたいもの。また、金利が上昇傾向にあるのか、下降傾向にあるのかを見極めることも重要です。こまめに金利情報をチェックし、返済のシミュレーションをしてみましょう。

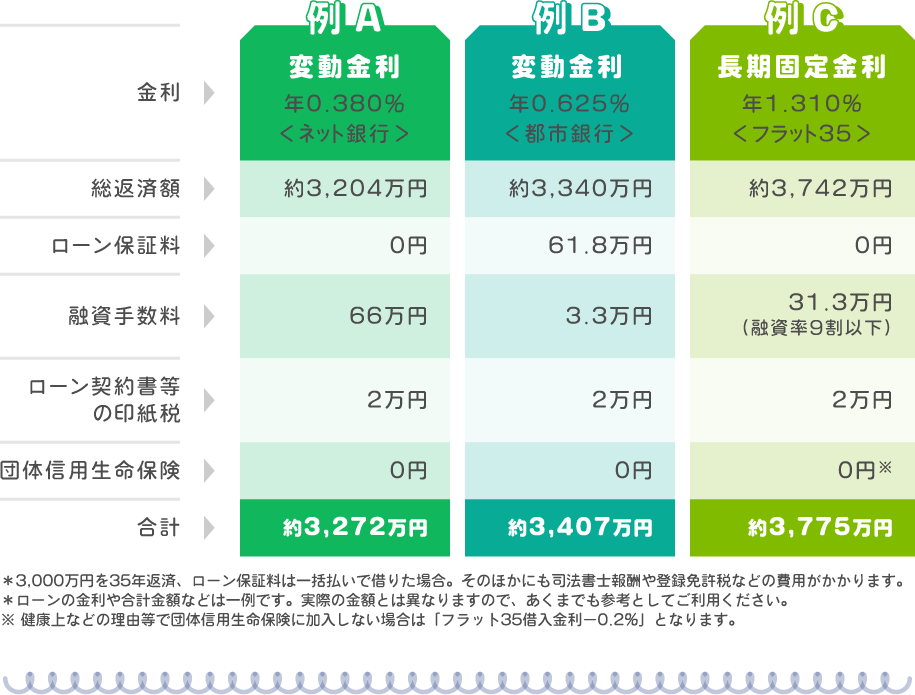

住宅ローンを借りるには、 手数料や保証料、保険料などの諸費用が必要 です。住宅ローンが高額だけに、その費用も高くなりがち。諸費用の種類とどれくらいかかるのかをチェックしてみましょう。

ローン保証料

住宅ローンを借りるときに、保証会社に支払う手数料。ローン保証会社は借入ローンに対して保証人の役割を果たす。ローン保証会社を利用しない金融機関やフラット35であれば、保証料は不要。保証料は金融機関によって異なるが、 返済期間が35年の場合、一括前払いは融資額の2%、毎月支払いは借入金利に0.2%上乗せ するパターンが一般的。

融資手数料

住宅ローンを借りる際に金融機関に対して支払う手数料のこと。ローン保証料とは異なり、繰り上げ返済を行って借入期間が短くなっても融資手数料は戻らない。金額としては 約3万円~5万円、ネット銀行の場合は「融資額の2.2%」 と設定している場合が多い。

団体信用生命保険

住宅ローン返済中にローン契約者(加入者)が死亡や高度障害になった場合に、生命保険金でローンを完済する制度。民間金融機関では加入が条件で、保険料は金利に含まれているものが多い。また「上乗せ団信」と呼ばれる3大疾病(がん・急性心筋梗塞・脳卒中)保障特約付きの場合、診断が確定すると保険金で住宅ローンが完済される。

印紙税

ローン借入のための金銭消費貸借契約書など、一定の文書(課税文書)に課される税金。例えば 住宅ローンの借入金額が、1,000万円を超え5,000万円以下で2万円 となる。

そのほか、 銀行事務手数料、斡旋手数料、火災保険・地震保険、繰り上げ返済手数料 などもあります。

各商品で金利はもちろん、保証料や手数料などの諸費用もまちまち。ローンを比較する際には、金利が低くても諸費用が高額になってしまうことがあるため、諸費用まで全てを含めた「実質金利」や「総支払額」で比べ、わが家の返済計画にあった商品を選びましょう。

全期間固定金利で住宅ローンを組んでいる場合をのぞいて、住宅ローンの返済開始後に金利が上昇すると取り返しがつかなくなる場合もあるため、表を参考に対策を考えておきましょう。また、金利が1%上昇したら、どれくらい総返済額に差が出てくるのか、シミュレーションで確認してみましょう。

住宅ローン条件

借入金額:3,000万円 借入期間:35年(420回払い)

返済方法:元利均等返済(ボーナス併用払いなし)

ただし、 長期金利の方が先に上昇する傾向 にあるため、 固定金利への切り替えの際にはそれまでより金利が上がってしまう ことも

金利上昇の影響を軽減 するために 変動金利ローンを中心に繰上げ返済 をおこなう(変動金利・固定金利ミックスローン設定の場合)

安定的な返済が可能な固定金利のローンに借り換えをする (借り換えには一定の手数料がかかるため注意)

詳しくは「いまが建てどき?!【住宅ローン金利編】」もしもシミュレーションをチェック。金利が1%上がると支払額も増加しまうため、低金利のいまはチャンスだといえるでしょう。しっかりと比較・検討して、納得のいくプランを見つけたいものですね。

-

- 注文住宅と賃貸住宅、おトクなのはどっち?

- ・注文住宅と賃貸住宅の総住居費を比較してみよう!

- ・もしも…?なことが起こったらどうなる?どう違う?

- ・先輩に聞いてみました!注文住宅でよかったことは?

-

- 気になる土地の相場をみてみよう!

- ・土地価格まるわかりMAP<近畿><関東>

- ・土地価格を決定する3つのポイント

- ・土地価格を調べる方法

- ・土地に買い時はある?

-

- 「どこでどう借りる?」住宅ローンの基本を大公開!

- ・住宅ローンはどこで借りるのがいいの?

- ・金利にはどんなタイプがあるの?

- ・金利だけで比べてはいけないの?

- ・住宅ローン金利が1%上昇したら?

-

- 土地価格の基礎知識について知っておこう!vol.2

- ・土地は自分で探す?誰かに頼む?

- ・“よい土地”って、どんな風にチェックするの?

- ・土地購入に必要な諸費用って?

-

- 土地価格の基礎知識について知っておこう!

- ・土地価格には4つの種類があるって知ってる?

- ・土地の相場と取引価格を調べてみよう!

- ・近畿圏・首都圏の最近の地価動向ってどうなの?

-

- 知っておきたい!「共働き世帯の資金計画」成功術

- ・夫婦でローンを組むメリット&デメリット

- ・共働き夫婦の資金計画ケーススタディ

- ・単独と夫婦でローン、どっちがおトク?

- ・共働き夫婦の場合、名義はどうなるの?

-

- 住まいづくりには欠かせない「頭金」のこと。

- ・頭金はどれくらい必要?

- ・頭金ゼロでも家は買える?

- ・頭金づくりの裏ワザあり?

-

- 家を建てれば節税になる??

- ・これまで以上に、相続税を課税される人が増えている?!

- ・土地や家の相続、二世帯住宅には、おトクな特例があるって本当?

- ・住宅資金を援助してもらおうと考えているなら、贈与税も大いに関係あり?

-

- 賢くおトクに住まいづくりができる支援策を活用しよう!

- ・GX志向型住宅の受付が終了!「子育てグリーン住宅支援事業」

- ・子育て・若者夫婦世帯優遇!「住宅ローン減税」

- ・2026年まで延長!「住宅資金贈与の非課税」

-

- そろそろ低かった金利が動き始める?!

- ・マイナス金利導入により、住宅ローンは史上最低水準をキープ中

- ・どっちがいいの?固定金利VS変動金利

- ・性能の高い住宅にすると、さらにおトクに借りられる?